日本のタックスヘイブン対策税制の概要

公認会計士・税理士 萱場 玄

タックスヘイブン対策税制とは

タックスヘイブン対策税制とは、日本国内の法人・個人が、租税負担の軽い国(軽課税国)の会社を利用して日本の租税負担を軽減しようとする行為を規制する日本の制度の通称をいいます。当該税制は日本国内の法人だけではなく日本居住の個人の場合にも適用対象となります。タックスヘイブン対策税制において課税対象となった場合には、会社単位の合算課税(当該海外の法人の所得を日本国内の法人株主・個人株主が得たものとしてそれぞれ法人税、所得税を課税する)が必要となります。

ただし、軽課税国にある法人に事業の実体がある場合には適用されません。

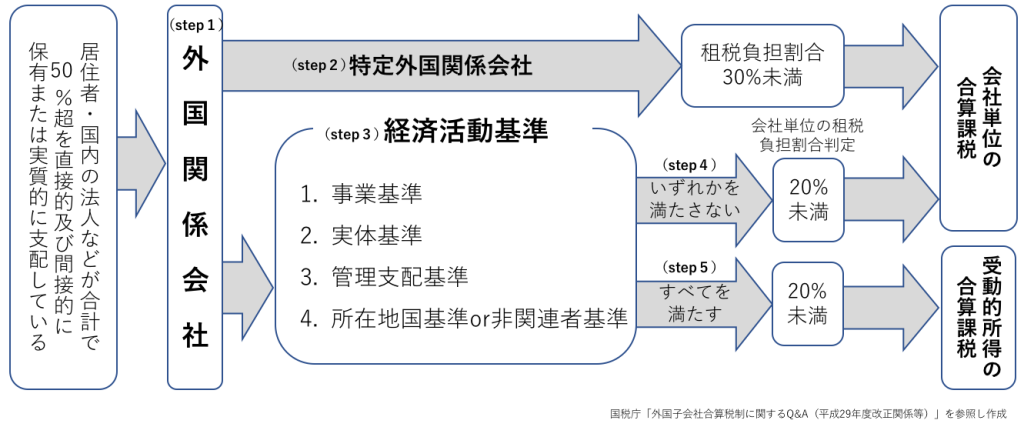

課税対象の判断ステップ

Step1:外国関係会社の判定

「居住者・国内の法人などが合計で50%超を直接的及び間接的に保有または実質的に支配している」会社を「外国関係会社」と規定し、タックスヘイブン対策税制の適用対象となります。

Step2:特定外国関係会社の判定

特定外国関係会社とは、外国関係会社のうち租税負担割合が30%未満で、かつ以下のいずれかの会社をいいます。

- ペーパーカンパニー(活動の実体が無い)

- キャッシュボックス(総資産に比して受動的所得の占める割合が高い)

- ブラックリストカンパニー(情報交換に関する国際的な取組への協力が著しく不十分な国等に所在する)

特定外国関係会社に該当する場合、会社単位の合算課税が必要となります。外国関係会社のうち、特定外国関係会社に該当しない場合で、かつ租税負担割合が20%以上の場合はタックスヘイブン対策税制の対象外となりますが、租税負担割合が20%未満の場合は下記Step3の経済活動基準を検討します。

Step3:特定外国関係会社以外の外国関係会社について経済活動基準の判定

特定外国関係会社以外の外国関係会社で租税負担割合が20%未満の場合、「経済活動基準」を満たすか否かを判断します。

「経済活動基準」は4つ条件があります。以下の全てを満たしていれば、タックスヘイブン対策税制の対象外となります。(→Step5へ)

- 事業基準:主たる業務が、株式・債権の保有、知的財産権の提供、または船舶・航空機のリースなどではないこと。

- 実体基準:本店がある国に、本業に必要な事務所などがあること。

- 管理支配基準:本店がある国において、事業の管理や支配、及び運営を行っていること。

- (卸売業などの8業種はⅱの基準になります。)

ⅰ. 所在地国基準:所在地国で主に事業を行っていること。

ⅱ. 非関連者基準:関連者以外との取引を主にしていること。

Step4:対象外国関係会社となる場合

上記の経済活動基準のいずれか(一つでも)満たさない場合、対象外国関係会社と見做され、会社単位の合算課税が必要となります。

Step5:部分対象外国関係会社となる場合

上記の4つの経済活動基準を全て満たす場合、部分対象外国関係会社と見做され、一定以上の受動的所得について、部分合算課税が必要になります(受動的所得がなければ、必要ありません)。受動的所得とはバッシブインカムとも呼ばれ、一定範囲の利子や配当、使用料、キャピタルゲインなどが含まれます。

シンガポール法人の合算課税の判定まとめ

シンガポール法人の場合、租税負担割合が必ず20%となるため、その株主のうち日本居住者や日本国内法人の持株比率が実質的に過半を超える場合にタックスヘイブン対策税制の検討が必要となります。その場合、ペーパーカンパニー、キャッシュボックスのいずれかに該当すると会社単位の合算課税、そうでない場合も上記の経済活動基準の4つのいずれかを満たさない場合は会社単位の合算課税となるということになります。また、4つの経済活動基準を全て満たす場合であっても、一定上の受動的所得がある場合は部分合算課税となります。

納税義務者

上記のステップによって課税の義務が生じた場合、以下の4つに該当する法人が納税の義務を負うことになります。

- 外国関係会社を直接または間接的に10%以上保有する日本居住者・内国法人

- 外国関係会社を直接または間接的に10%以上保有する株主グループに属する日本居住者・内国法人

- 外国関係会社との間に実質的に支配関係がある日本居住者・内国法人

- 日本居住者・内国法人との間に実質的な支配関係がある外国関係会社の他の外国関係会社に係る直接または間接的な保有割合が10%以上である場合のその日本居住者・内国法人

判定時期

判定対象外国法人の各事業年度終了の時の現況により判定を行います。

税制適用の留意点

以下の2つの外国関係会社の納税義務者となる日本居住者・内国法人は、確定申告の際にその外国関係会社の財務諸表などの提出が義務付けられています。当該税制において実際は課税対象にならなかった場合でも、以下の2つに当てはまる場合には提出が必要になるので注意が必要です。

- 租税負担割合が20%未満の外国関係会社(特定外国関係会社を除く)

- 租税負担割合が30%未満の特定外国関係会社

(注)上記取り扱いは出稿時点のもので最新実務と異なる場合があります。